疫情之下,日本本土消费者信心受挫,海外旅游停滞,日本美妆公司业绩严重受挫,而在疫情较早得到控制的中国,业绩正快速回温。

作为日本美妆行业最大的出口目的地,中国市场的重要性在疫情时代愈发凸显。《华丽志》本文将梳理资生堂集团(Shiseido)、高丝集团(Kose)、Pola Orbis 集团、花王集团(Kao)等四大日本美妆集团近期在中国市场的重要发展动向,涉及他们在中国海南岛和免税渠道的最新布局,以及品牌营销本土化和供应链日本化等趋势。

全球业绩受挫

中国市场快速复苏

日本四大美妆集团均受到了疫情的冲击,销售额以两位数下滑,但提及中国市场之时,往往伴随着“复苏”、“增长”等积极字样:

—— 资生堂集团

2020年1~9月的前九个月财报显示,受疫情冲击、本土日本市场上调税费等影响,资生堂集团所有市场销售额均出现下滑,其中,日本市场销售额同比下滑32.3%,美洲市场销售同比下滑28.8%,总销售额同比下滑22.8%至6536.8亿日元,经营利润同比下滑91.4%至89.1亿日元,净亏损136.7亿日元。

但“中国市场自四月开始复苏,高端系列备受欢迎,今年前九个月销售额同比仅下滑2.2%至1585.2亿日元,是唯一一个以低个位数下滑的市场。”

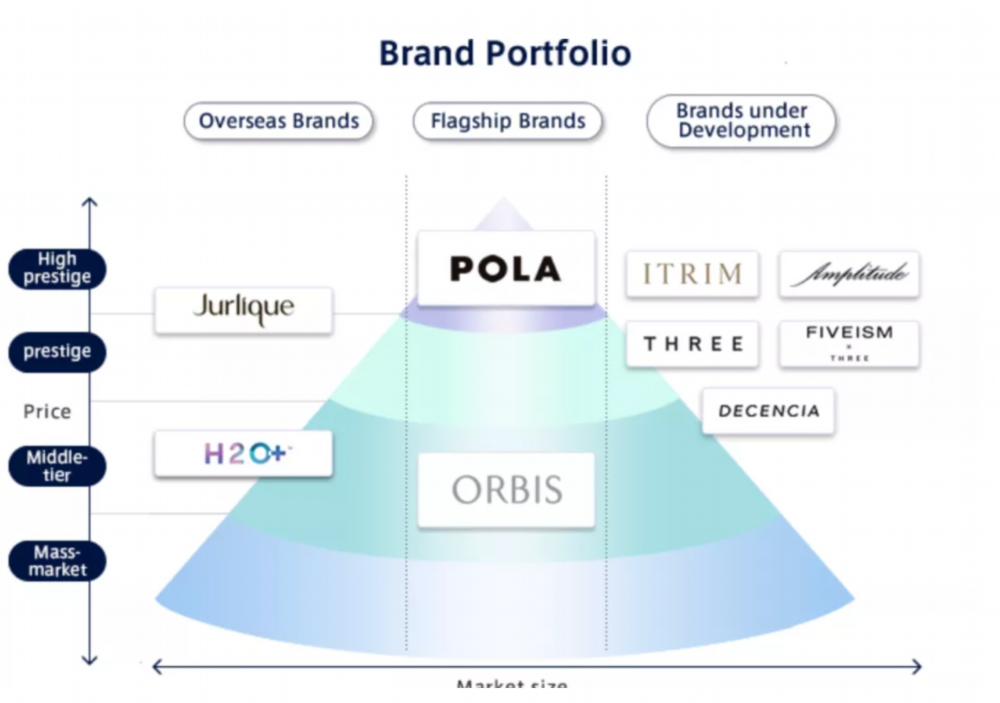

—— Pola Orbis

Pola Orbis 并未公布各市场的业绩,仅在财报中指出,海外市场方面,中国市场电商渠道、韩国免税店渠道销售额持续增长,“中国消费者对于 POLA 品牌的兴趣度不断增长,品牌也会通过积极增设门店来扩大顾客群。另外,旗下澳洲护肤品牌 Jurlique 在自营电商及中国国内旅游零售等部分渠道表现强劲。”

2020年1~9月的前九个月财报显示,Pola Orbis 美妆业务销售额同比下滑24.4%至1223亿日元,经营利润同比下滑65.8%至84.2亿日元。

—— 花王集团

美妆企业 Kanebo Cosmetics 的母公司、日本日化巨头花王集团(Kao)财报显示,2020年1月~9月的前九个月,彩妆业务销售额同比下滑25%至1606亿日元,经营亏损72亿日元;护肤护发业务销售额同比下滑9.6%至2330亿日元,但经营利润同比增长3%至412亿日元。

其中,彩妆业务日本市场受入境消费下滑、本土疫情影响,销售额大幅下滑,欧洲市场尽管受到了实体店关闭的影响,但目前“有恢复的趋势”,花王中国加强了电商渠道战略,推动 Freeplus、Curel 品牌销售额增长。

—— 高丝集团

高丝集团(Kose)2020年4~9月的2020上半年财报显示,销售额同比下滑23.7%至1302亿日元,经营利润同比下滑85.8%至40亿日元,净利润同比下滑83%至30亿日元。

按市场看,日本、北美都因为线上增长难抵线下下滑,销售额分别下滑34.1%、22.3%。中国市场在隔离解除后,百货店渠道销售额“一下子就恢复了”,且电商渠道持续增长,推动中国市场销售额同比增长17%。

加速布局海南岛和

中国免税零售赛道

作为较早从疫情中缓过来的中国市场,尽管消费者还不得出国旅行,但国内已经可以正常出行,加之中国消费者消费回流,免税店/旅游零售渠道已成为品牌重要的销售场景。

日本美妆公司正加速在中国市场开设免税店,提高品牌知名度,旨在提前布局市场,以应对中国游客海外旅行复苏之时抢占先机

Pola Orbis:

Pola Orbis Holdings 旗下 Pola 品牌在中国赴日游客中颇受欢迎,但至今仍未进入中国免税市场。据悉,Pola 品牌正寻找入驻中国机场的机会,且预计将于2021年6月前在海南开设一家门店。

Pola Orbis 的历史可以追溯至1929年,集团名称中包含了两大主力品牌:Pola(宝丽)和 Orbis(奥蜜思)。集团目前涉及美妆护肤、不动产、生物技术等业务。截止到2019年12月的财年,Pola Orbis 销售额达2199亿日元,美妆护肤业务贡献了98%的销售额,其中 Pola 品牌销售额占比63%,Orbis 品牌销售额占比23%。

“海南潜藏着巨大的商业机会”,集团表示。相比普通门店,中国消费者在免税店购买美妆产品可节省20~25%。“ 免税店将成为吸引消费者的主要切入点,包括那些之前从未买过 Pola 产品的消费者”,Pola Orbis 集团董事藤井彰(Akira Fujii)表示。

Pola Orbis 集团表示,截至2023年底,在中国市场新增约20家免税店,推动在中国的总免税店数量至50家左右。目前,集团正在与免税店运营商谈判中。希望未来三年能推动免税销售额增长四倍,甚至五倍。

目前,已知的是,Pola Orbis 集团计划在2021年1月4日成立一家中国子公司 POLA ORBIS Travel Retail Limited,以免税经营的模式,将集团旗下的不同品牌汇集到一个屋檐之下,主力品牌则选定了2011年收购的澳洲天然护肤品牌 Jurlique(茱莉蔻),该品牌目前在中国拥有29个销售点,在全球有73个销售点。

在国际旅游复苏之前,海南省的离岛免税店已经成为中国本土游客的热门旅行目的地,也是品牌提高知名度的重要销售点。

资生堂集团:

2020年,资生堂旗下顶级护肤品牌 The Ginza (御银座)与中国中免(China Duty Free)达成合作,在北京首都国际机场和上海浦东国际机场开设了柜台。自2020年5月起,品牌的中国免税店线上预定“受到了20~30多岁富裕千禧一代的极好的反响”。在疫情封锁之前,The Ginza 品牌主要在位于东京银座、日本的免税店中出售,而中国游客是最大的客群之一。

花王集团 &高丝集团:

花王集团旗下的 Kanebo Cosmetics 同样计划在2021年春季,将旗下高端品牌引入海南市场。

高丝集团自2019年春季就加强了在中国市场的推广,目前已经进入海南离岛免税店。通过官方微信公众号,品牌时常会公布一些海南限定的产品,希望游客在出行之前,就已经对品牌有所知晓。据悉,海南的销售额“大幅上升”。

营销方式本土化

—— 直播电商

资生堂集团在中国早已开始试水直播,除了与知名主播合作之外,品牌的员工也出现在直播间介绍商品,品牌市场经理 Michiko Kitahara 表示:“在日本,通常是由意见领袖来推广商品,但中国是全方位的,越来越多的人对制造商怎么说感兴趣。”

今年的11月10日,资生堂集团位于杭州的直播间与东京总部进行了直播互动,Michiko Kitahara 本人也参与到直播中,分享了日本当前的妆容趋势。

中国市场的直播经验,还被资生堂沿用到了日本市场。今年7月,资生堂首次在日本本土市场举办了直播活动——与百货巨头三越伊势丹(Isetan Mitsukoshi)合作,在后者旗下的美妆电商app meeco 举办了一系列直播活动。

2020年9月,@Cosme 的母公司 Istyle 宣布,推出以直播电商为主的跨境 MCN(Multi-Channel Network)平台,旨在向中国消费者介绍日本的美妆产品。Istyle 还成立了新公司 Over The Border Inc.,负责为 @cosme TOKYO 工作室、中国市场的电商销售网络、合作主播及相关销售活动等提供支持。

—— 强化社交媒体营销

日本美妆品牌在中国市场常常是有口皆碑,有些品牌即便没有正式进入中国市场,也是中国社交媒体上的“常客”,例如花王集团旗下高端品牌 SUQQU 等。

2019年,资生堂旗下的 The Ginza 开通了微博、微信和小红书账号,并在2020年4月更新升级了官网,支持日语、英国、简体中文和繁体中文,还提供免邮配送至中国。事实上,在 The Ginza 开通中国社交媒体账号之前,品牌已经出现在众多中国女星和KOL的推荐名单上。

此外,从旗下美国新兴护肤品牌 Drunk Elephant(醉象) 的社交媒体营销中汲取经验,资生堂集团还邀请了 Drunk Elephant 的市场营销负责人,对集团员工就社交媒体的使用进行培训。

资生堂集团总裁兼首席执行官鱼谷雅彦(Masahiko Uotani)透露,未来三年,集团计划招收100位数字化营销领域的员工。此外,资生堂集团今年8月表示,希望到2023年,集团广告的数字化比例突破90%,电商销售额占比上升到25%——目前的比例约为13%。

高丝集团方面,其官方微信号不定期会推送“达人实测”内容,同时还推出了新品试用的活动,每月都会通过社交媒体平台(微博&小红书)招聘粉丝进行产品试用活动。

强化“日本制造”标签

GlobalData 的高级创新分析师 Mitsue Konishi 曾指出,美妆日企将赌注押在高成本、高质量的日本制造产品的策略似乎是可行的。“优质的原料、奢华的配方、美丽的包装和精湛的工艺,再加上日本制造的标签,这样的化妆品在亚洲和西方市场越来越有吸引力。”

高丝集团:

此前,高丝集团在中国采用低端产品本土生产,高端产品日本进口的模式。2007年,中国工厂生产的商品占到了集团中国市场销售额的60%。

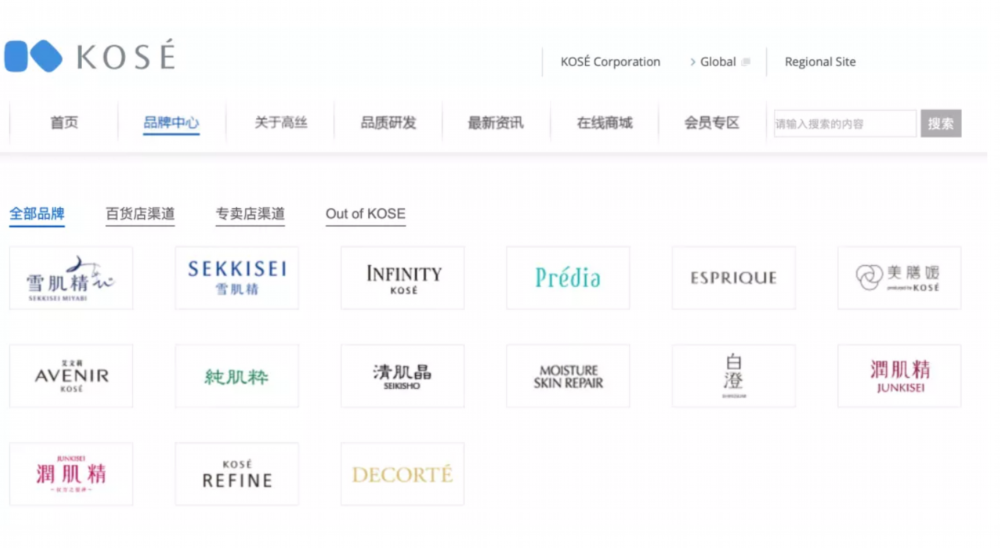

2007年及之后,中国消费者将目光更多瞄准了日本生产的高端品牌,如雪肌精(Sekkisei)、黛珂等,最终到2017年,高丝集团中国工厂的商品,仅占集团中国市场销售额的10%。

高丝集团应对这样的市场进行了调整。2017年10月起,高丝集团就逐步停止在中国生产美妆产品,选择从日本进口多数产品,强化“日本制造”,以满足对品质有高要求的消费者需求。当时集团出售了其位于杭州的生产工厂,并将该工厂生产的产品转为外包。

2019年,高丝宣布,计划投资250亿日元,时隔40多年在日本本土投资建设新厂,用于生产雪肌精及其它品牌。后受疫情冲击,宣布延后新工厂的投入使用时间,预计在2023年前后。

资生堂集团:

同样是2017年初,资生堂集团宣布在本土筹建新厂。在此之前,为迎合中国顾客需求,资生堂将原本位于越南的 Elixir 护肤品生产线搬回了日本。2019年12月,这家新工厂投入使用,主要生产面向海内外市场的中高端护肤品。

资生堂集团首席执行官鱼谷雅彦(Masahiko Uotani)表示:“从战略上来说,我们是在告诉消费者,我们的品牌来自日本,也由日本研发。这逐渐成为我们的一项重要竞争力。”

将旗下更多品牌引入中国市场

作为最受消费者欢迎的美妆产地之一,日本的美妆产品向来在中国市场有较好的口碑,日本财务部数据显示,2019年,日本美妆产品出口总额较2013年增加了近三倍,至5460亿日元,其中近三分之二流向中国大陆及香港地区。

研究公司欧睿国际(Euromonitor)的报告显示,2020年,中国的护肤品和彩妆市场预计增长3%至449亿美元。

庞大的市场体量,赴日游客回国后的复购,让更多的日本品牌选择在近年来进入中国市场,多品牌集团也将更多的旗下产品引入中国市场。

在刚刚过去的2020年12月,日本化妆品口碑网站 @Cosme 母公司 Istyle 宣布与中国电商巨头阿里巴巴集团达成合作,计划在未来一年向中国市场引进约300个日本美妆品牌。

日本生活方式零售商 niko and … 于2020年底在上海增设了一家门店,新门店新设生活美妆专区,品牌透露,希望未来能将更多的日本美妆类产品带进中国市场。

到2017年,中国已经成为资生堂集团最大的市场,此后,集团不断加注中国市场,如在上海开设共享办公空间资生堂致美创新中心、建立在中国的第三家研发机构、联手美容设备生产商 YA-MAN LTD(雅萌)共同扩张中国市场等。

2020年4月,资生堂旗下品牌 MAQuillAGE(心机彩妆)在淘宝开设了海外旗舰店。11月的第三届进博会上,资生堂集团带来了 The Ginza,“与树木共生”可持续包装理念的高端护肤品牌 BAUM,美容设备生产商 YA-MAN 合作开发的“EFFECTIM”品牌也首次亮相。现场工作人员表示,The Ginza 和 BAUM 品牌都将正式进入中国市场。

注:当前100日元约合人民币6.3元

丨本文来源:华丽志