2020年是极为特别的一年,一场突如其来的新冠疫情,加剧了百年未有之大变局之“变”。这一年,全球各行各业都受到一定冲击,面对多重挑战,银行业的分化也在日益加剧。

在这样的大变局当中,如何坚守主业和初心,不遗余力服务好实体经济的同时,还能保持自身业务的高质量发展,或许可以在这家成立23年的老牌上市城商行——宁波银行交出的“答卷”中窥知一二。

在疫情对经济造成巨大冲击的背景下,宁波银行始终把支持实体经济恢复发展放在突出位置,期间不断加大信贷投放力度,采取多项措施让利企业,在严控经营风险底线的同时破“难点”、通“堵点”,将金融托底经济作用凸显,为社会民生履职尽责。

高质量发展行稳致远

宁波银行成立于1997年,2007年7月19日成为国内首家在深交所挂牌上市的城市商业银行。近年来,这家银行以优质的经营管理能力和稳健的发展前景得到业界广泛认可。经营发展稳中求进,增长结构稳中提质,资产质量稳中向好……成立23年来,“稳”字始终贯穿于这家银行经营管理的方方面面。

事实上,宁波银行的“稳”,其中一个重要因素便是得益于股东的强大支持。宁波银行前两大股东分别是宁波市政府和新加坡华侨银行,宁波市政府合计持有20.02%的股份,为宁波银行的第一大股东。二股东新加坡华侨银行是东南亚第二大金融服务集团,拥有穆迪Aa1级评级,是国际上享有最高评级的银行之一。

新加坡华侨银行在2006年成为宁波银行战略股东之后,使宁波银行在业务发展、风险管理、系统建设和人才培养等诸多方面快速与国际一流银行接轨。同时,在宁波银行表现出良好的经营业绩和优秀的风险控制能力后,两大股东不断为这家城商行提供发展资本,使得宁波银行拥有更加雄厚的资本力量,为其践行普惠金融、服务实体经济提供了充足的动力。

科技金融在线了解到,在股东强大、资本充盈的情况下,宁波银行将践行“高质量发展”融入到了自身的血液当中。宁波银行发源于浙江宁波,成立后,公司确立了以长三角为主体,以珠三角、环渤海湾为两翼的“一 体两翼”发展策略。这些区域都是中国经济最发达的地区。在这片优质经营区域的土壤上,经过多年的耕耘和积累,为宁波银行奠定了可持续发展的重要基石和保障。

目前,宁波银行的各项业务商业模式已经较好地契合了各区域市场的特点,同时该行保持战略定力,坚持聚焦于大零售业务和轻资本业务的拓展,业务规模每年都在稳步提升。

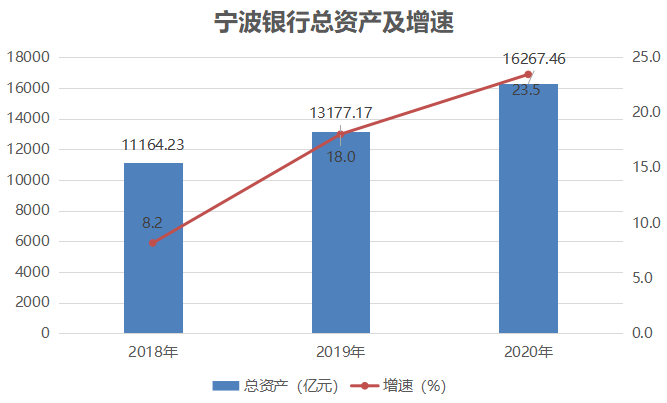

据科技金融在线梳理统计,截至2020年末,宁波银行的资产总额已突破了1.5万亿关口,达到16267.46亿元,较上年末增长了23.5%;其中各项贷款总额为6877.15 亿元,较上年末增长了近30%。2020年,该行实现营收411.11亿元,同比增长17.19%;净利润150亿元,同比增长9.7%。

年报中,宁波银行大零售及轻资本业务的盈利占比不断提升。2020年,该行实现非利息收入132.52亿元,同比增长3.18%,在营业收入中占比为32.23%。其中,手续费及佣金净收入63.42亿元,同比增长24.11%,在营收中占比为15.43%,同比提升0.86个百分点。公司盈利结构持续优化。

同时,宁波银行持续推进产品创新和服务升级,不断提高获客精准度,实现业务线上线下的高效联动发展,公司客户数增长创新高,个人客户依旧稳健增长。

截至2020年末,宁波银行有企业客户46万户,较年初新增7.7万户,增幅达20%;个人客户1211万户,比年初增加了145万户,增长14%。

根据客户的多样化需求,目前宁波银行的盈利结构不断作出优化,商业模式在持续完善升级,正在逐步建立差异化的比较优势。

目前,在银行板块已形成了公司银行、零售公司、个人银行、财富管理、私人银行、信用卡、金融市场、投资银行、资产托管、票据业务等利润中心,各利润中心以坚持为客户创造价值为理念,在金融科技的推动下,发展的可持续性不断增强。

综合金融板块方面,宁波银行于2019年正式开业的宁银理财,是国内首家开业的城商行理财子公司,为资产管理业务的可持续发展奠定了基础;同时永赢基金、永赢租赁等子公司的经营情况良好。

立足客户需求,紧抓战略机遇深耕区域市场,为宁波银行的高质量发展添能蓄势。而高质量发展背后的驱动力,则是这家城商行在稳中求进基础上,以更大力度支持实体经济、加快转型创新的决心和实力。

恪守风险管理生命底线

一直以来,资产质量和风险管理始终是银行经营的生命线,只有恪守这条铁律,才能行稳致远,才能更好地、更长久地为实体经济服务。但今年受疫情冲击,很多企业经营困难,银行业的日子也不好过,大多数银行的不良贷款率有所上升。

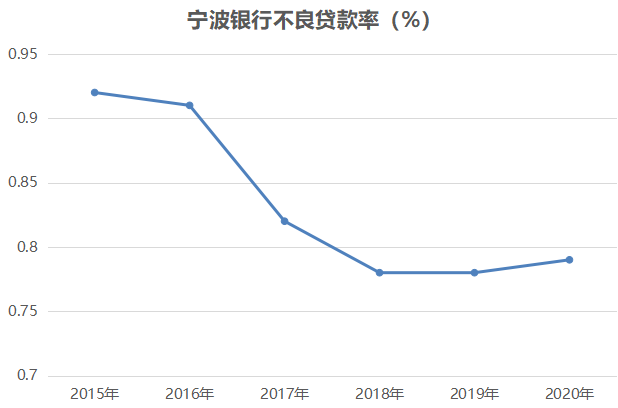

不过,得益于良好的业务结构、 严格的风控标准和有效的管控手段,宁波银行的不良贷款率一直控制在同业较低水平。从年报数据来看,截至2020年末,宁波银行不良贷款率为0.79%,与上年末基本持平;拨备覆盖率为505.48%,拨备充足,资产质量继续在上市银行中保持领先水平。

事实上,即便是在全行业不良集中暴露的2014~2016年,宁波银行的不良率也始终控制在 1%以内,同时在2017年先于行业一步大幅下降,之后不良贷款率又逐年走低,资产质量持续提升。

去年面临特殊外部环境的挑战下,宁波银行坚守审慎经营理念,始终将管牢风险作为银行可持续发展的第一要务。宁波银行立足“控制风险就是减少成本”的风控理念,其五级分类里后四类贷款规模及占比也在减少。

年报显示,截至2020年末,宁波银行不良贷款余额54.56亿元,占比与上年末基本持平。其中,可疑类贷款25.04亿元,占比从2019年末的0.39%下降至0.36%,下降了0.03个百分点;损失类贷款占比也从2019年末的0.18%下降至0.17%,减少了0.01个百分点。

科技金融在线还发现,在风控方面,科技驱动、数字化风控也已经成为宁波银行不良率持续维持行业低位的重要力量。去年,宁波银行搭建了信用风险数据集市,建立完善的指标标签体系,全方位覆盖客户风险信息。同时在这样大数据基础上打造风险监测平台,支持快速、自主构建监测规则和场景,提高风险监测针对性、有效性。

而且,整个银行还引入落地机器学习模型,升级AI反欺诈平台,实现模型搭建、案例排查、回溯检验的全链路管理,持续推进零售内评模型优化与成果应用,提升审批决策效率和自动化水平。

风控质量好,资本的消耗也就少。在资本充足方面,截至2020年末,宁波银行资本充足率为14.84%,一级资本充足率为10.88%,核心一级资本充足率为9.52%,三项指标均符合监管要求,且远高于监管规定的指标红线。

同时,宁波银行前几年未雨绸缪,包括采取发行优先股、可转债、二级资本债等一系列补充资本来源的措施,叠加其本身较强的资本内生动力,使该行资本充足情况长期优于同行。这一资本充足水平,也为该行支持实体经济、保持良性稳健增长奠定了基础。

科技赋能服务实体经济

近年来,金融科技的运用在金融机构经营增质提效方面发挥着越来越重要的作用。宁波银行也不例外,其在大数据、云计算、人工智能等新技术的实践运用上积极探索,推动金融与科技的融合创新,并将金融科技投入服务实体经济中,着力解决小微企业“融资难、融资贵、融资急”的问题,努力提升小微企业金融服务的效率和质量。

通过多年的持续积累和投入,宁波银行的金融科技在同类银行中已处于领先水平。比如宁波银行推出的小微企业“线上快审快贷”产品,融资企业全流程线上申请,银行“云评估”系统自动评估,即便是首贷客户,最快也可以实现三天内放款。

这一快审快贷产品,还成功入围国家首批金融科技创新监管试点,是惟一一个入选的城商行金融产品。

此外,在原有“线上快审快贷”的基础上,宁波银行还推出“线上转贷融”,实现客户线上申请无还本续贷,在节省转贷成本的前提下,进一步提高转贷效率;为支持科技型小微企业的成长,宁波银行还针对性的推出科技贷。

这一系列线上贷款模式的不断丰富,是宁波银行为了满足不同成长阶段小微企业的多样化融资需求,着力为小微企业提供专业的金融综合服务,真正成为小企业的成长伙伴。

去年,新冠肺炎疫情发生后,国内银行纷纷以金融力量投身疫情防控阻击战中。

宁波银行也坚守初心,积极践行使命,体现企业责任和担当,在金融科技的加持下,这家城商行紧紧围绕以客户为中心的经营理念,积极响应各级政府和监管部门要求,通过发放免息贷款、抗疫再贷款、支小再贷款等一系列优惠措施,加大对实体经济的支持力度,助力企业复工复产,为稳经济稳发展作贡献。

截至2020年末,宁波银行零售公司授信客户117388 户,贷款余额 1085 亿元,较年初增加 290 亿元,增长 36%。其中,面向3.9万户小微企业发放免息贷款 110 亿元,助力实体企业在疫情期间渡过难关。

同时,宁波银行还共设立小微服务团队 309 个,总人数达到 2947 人,较上年末增加 764 人,小微企业服务团队的力量进一步充实。

尾声

2020年是我国全面建成小康社会和“十三五”规划收官之年,是实现第一个百年奋斗目标的决胜之年,也是宁波银行推进新一轮三年规划的开局之年。

这一年,尽管面临了不少新的挑战,但宁波银行依然实现了持续稳健的经营发展,这与这家城商行持之以恒积累的差异化比较优势,经年累月建立起的良好口碑以及具备的核心竞争力脱不开关系。

未来,面对外部市场及经营环境的不确定性,宁波银行将继续强化规划引领,打造内生发展韧劲,立足自身资源禀赋,保持服务实体初心,实现业绩稳健增长和高质量发展的可持续性,向一流的综合金融服务商愿景稳步迈进。