总融资金额持平,单项目平均融资额逆势大增

2019年,中国创投市场融资数量与金额全面暴跌,融资数量降至2014年水平,披露的融资金额也到达近五年最低点(详见《2019年度创投市场盘点:国内创投的黄金十年在全面暴跌中结束》中数据) 。

企业服务领域降幅较小,2019年国内一级市场披露融资金额共计1,317亿元,与2018年基本持平,披露融资事件1,745起,较2018年减少15.29%,投资机构更为谨慎,单项目平均融资金额逆势激增17.44%,优质创企愈发受资本青睐,吸引来更多资金。

从时间分布上看,企业服务领域融资数量、金额在2月(春节期间)达到低点,其后较为均衡,第四季度融资数量明显减少,融资金额则受腾龙数据11月260亿元巨额融资影响,达到高峰。

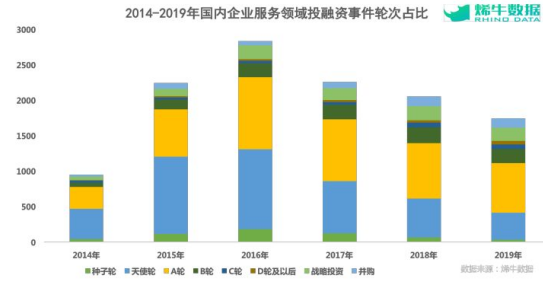

早期融资数量占比不断下降,中后期融资火热

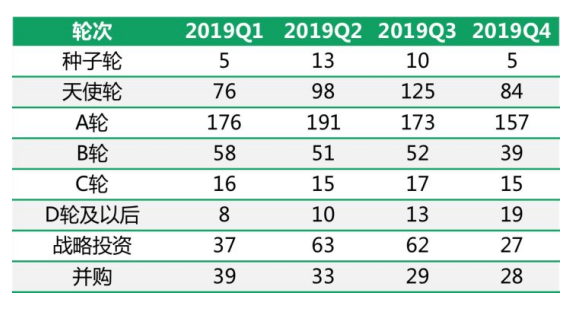

融资轮次层面,早期项目投资明显收缩,2019年全年早期融资(种子轮33起/天使轮383起/A轮697起)占总融资事件数的63.8%,连续四年下降;中后期项目更受欢迎,中后期融资/战投/并购连续四年增长,2019年全年中后期融资(B轮200起/C轮63起/D轮及以后50起)占总融资事件数的17.9% 。

早期融资、战投事件数于二、三季度激增,于第四季度骤减;中后期融资投融资事件数较为平稳。

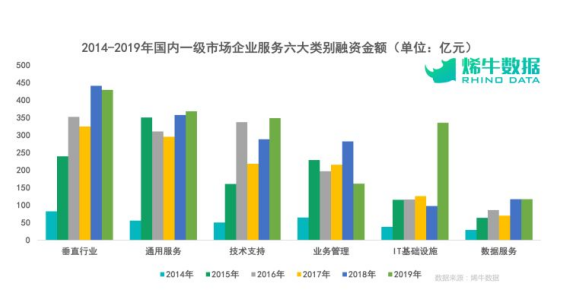

垂直行业类企业服务融资额最高,IDC领域融资激增

根据服务形式、领域,企业服务行业可分为六大类别:

垂直行业领域最受资本关注,融资金额最高——垂直行业企业服务,如医疗、教育、金融的SaaS、信息化服务等;

通用服务领域保持着较高的投资热度,但增速较缓——聚焦企业具体需求、业务,如人力资源、广告、财税服务等;

技术支持领域随着云计算、人工智能等技术的发展、成熟,融资金额快速增长——云计算、人工智能、区块链、VRAR等技术及其应用服务;

业务管理领域在2018年的小高潮后略有降温——以软件、SaaS等形式赋能企业,优化企业业务,如移动办公、人力资源SaaS、财税SaaS等;

IT基础设施领域较为平稳,2019年受IDC行业腾龙数据、秦淮数据巨额融资影响而激增——IDC、IT运维、公有云、私有云等服务;

数据服务领域融资金额稳步增长——聚焦数据领域,如数据分析、挖掘、可视化、数据产品等。

(注:仅统计国内一级市场公开数据,结论与一级市场强关联,二级市场与非公开投资数据未统计在内,和整体市场实际情况会有所出入。如阿里在阿里云、钉钉的投资,腾讯在企业微信、腾讯云中的投资便未统计在内,加上这些未公开投资,业务管理、IT基础设施领域的融资金额将激增。)

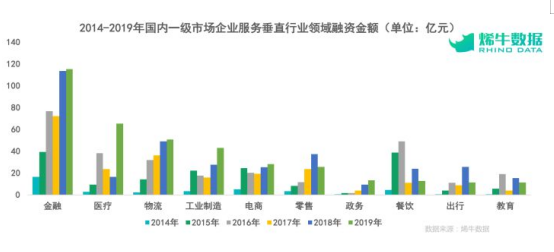

垂直行业领域,2019年国内最受关注的是金融、医疗、物流、工业制造等领域,代表细分赛道有金融科技、医疗信息化、供应链管理、工业物联网等,代表项目有众安科技、力码科技、太美医疗、准时达、树根互联等。

今年,受疫情影响,医疗信息化,教育SaaS、移动办公、视频会议等领域市场需求激增,行业或将迎来加速发展。

巨额融资追踪

腾龙控股完成260亿元A轮融资,摩根士丹利、南山资本领投

2019年11月29日,数据中心定制服务商腾龙控股宣布获得A轮260亿元融资,该轮投资由摩根士丹利、南山资本领投,开元基金、海通恒信等跟投。本轮融资后,摩根士丹利亚洲将与腾龙达成合作,实现在中国数据中心产业的全面布局,南山集团则会为腾龙的数据中心建设提供核心物流园土地,助力其全国布局。

秦淮数据获得贝恩资本5.7亿美元投资

2019年5月27日,秦淮数据宣布获得贝恩资本5.7亿美元投资。后续贝恩资本将会通过夹层基金等方式支持秦淮数据的项目投资,并为秦淮数据的海外拓展提供帮助,秦淮数据还与通泰数据、中国移动通信集团河北有限公司、企业威图、施耐德电气、英维克等签署了战略合作协议。

通过腾龙股份和秦淮数据的融资可以看到,海外资本已成为国内数据中心创企一大资金来源,国内数据中心产业驶入快车道。

年复合增长率高达90%,奇安信完成15亿元Pre-IPO轮融资

2019年9月26日,网络安全企业奇安信集团宣布完成15亿元Pre-IPO轮融资。融资完成后,奇安信估值将达到230亿元人民币。奇安信专注于为政企客户提供全面的网络安全解决方案,据悉其2018年收入规模接近24亿元,年复合增长率高达90%。本轮融资后,奇安信加快科创板上市步伐,6月证监会北京监管局官网发布公告,奇安信接受中信建投证券上市辅导,启动登陆科创板,并于9月完成中期辅导。

头部机构出手次数、占比双降

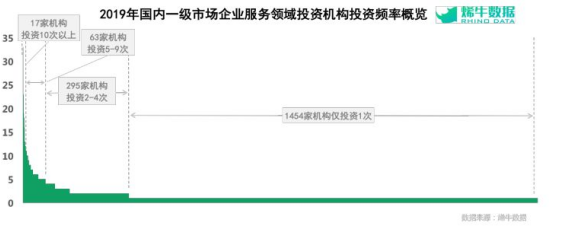

2019年,国内共有1,829家机构(同比减少12家)参与了企业服务行业股权投资。其中,1,454家机构仅出手1次,占总机构数的79.5%;295家机构投资2-4次,剩下80家机构中,有63家机构投资数在5-9次间,17家机构投资10次以上。

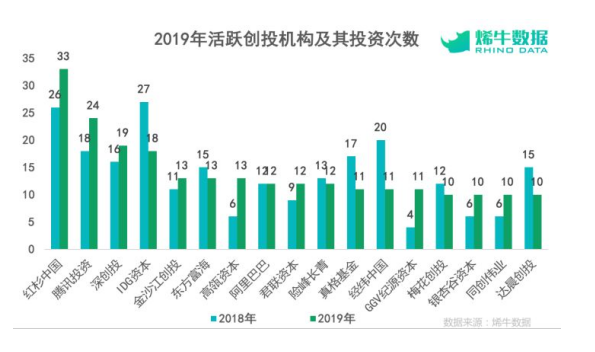

其中,红杉中国最为活跃,出手33次,腾讯以24次出手位列第二,深创投、IDG资本等老牌机构也多次出手。Top50机构合计出手478次,占总出手的26.1%,2018年这一数字为601次,占比32.4%,头部机构出手次数、占比双降。

活跃机构(出手≥10次)间不乏合投项目,如智布互联、海南高灯、百望股份、小熊U租、虎鲸跳跃、Moka、黑湖智造等。

企业服务投资地域分布

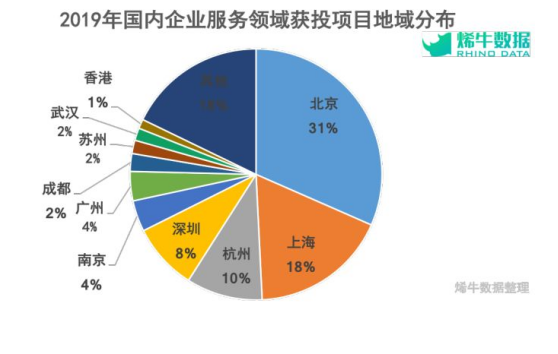

从获投项目地域分布来看,北京以550笔融资蝉联榜首,北上杭深位列第一梯队,企业服务公司扎堆一线城市,排名前十的城市投资事件数占比达82.2%。一线城市企业市场竞争压力更大,有更多企业服务需求,企业服务创业公司更容易获得客户、资金。

Top10以外城市占比略有增长,从2018年的17.0%增长至17.8%,未来,随着创业公司的不断下沉,以及二三线城市企业付费意愿的提升,二三线城市的企业服务行业或将迎来快速发展,这一比率或进一步增长。

疫情来袭:意外大考,洗牌开启

如前文所述,2019年的资本寒冬中,国内企业服务行业热度依旧,早期项目融资遇冷,中后期项目吸金能力大为提高,2020年,企业服务行业遭遇疫情的降维打击,行业格局迎来大洗牌。

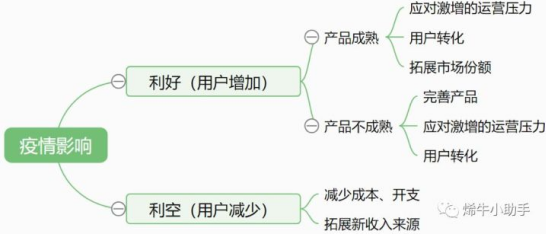

可简单将疫情中的企业服务领域创业公司分为两大类——

利好类(用户增加):多为线上服务、远程服务类创企,用户需求偏刚需,如远程办公、视频会议、教育SaaS、医疗信息化等领域,疫情期间有较好的市场教育、用户获取机会;

利空类(用户减少):多为线下服务,及服务企业用户受疫情影响较大的,如共享办公、会展服务、旅游信息化、餐饮SaaS等领域,客户企业的困境会传导至企业服务领域,若无法拓客、续费,企业服务创企将面临业务停顿与资金流断流的风险。

对于利好类企业服务创企,疫情是异常突如其来的大考——产品成熟、应对完善的龙头企业将强者恒强,拓展大量市场份额,如钉钉、企业微信;产品不成熟的企业迎来巨大产品维护、运营考验,且几乎是一考定终身,利好类企业中胜者为王。

对于利空类企业服务创企,疫情是其公司运营能力的生死考,能否在疫情中维持公司的持续运营,将决定企业是否成为这次大考的剩者,利空类企业剩者为王。

(注:报告中数据统计时间截止 2019年12月31日)